Нещодавно в Конгресі говорили про створення «фіскальної комісії» або «боргової комісії» для вирішення серйозних фінансових проблем, з якими стикаються Сполучені Штати. Звичайно, ця ідея сперечається з боку різних груп інтересів, у тому числі прогресивних організацій, які вважають, що фіскальна комісія означатиме скорочення запланованих пільг для поточних бенефіціарів Medicare та Social Security.

FreedomWorks рішуче виступила підтримав створення фіскальної комісії і буде це робити. У вересні ми підписали двопартійний лист, організований Комітетом відповідального федерального бюджету, на підтримку фіскальної комісії та співпрацювали з бюджетним комітетом Палати представників, який провів слухання на цю тему, зокрема слухання, що відбулися 29 листопада.

Наразі існує кілька законопроектів, які передбачають створення фіскальної комісії. Це Закон про стабільний бюджет (H.R. 710 і S. 743), Закон про фіскальну комісію (H.R. 5779) і Закон про фінансову стабільність (S. 3262). Бюджетний комітет Палати представників розгляне ці законопроекти на слуханнях цього тижня. Кожен із законопроектів по-різному обробляє фіскальну комісію, але всі вони є початком такої необхідної розмови щодо модернізації програм трастових фондів, яка потрібна американцям. Важливо, що кожен законопроект є двопартійним, і кожен законопроект вимагатиме від комісії надання рекомендацій, щоб вивести Сполучені Штати на шлях сталого розвитку.

Нещодавно Social Security Works опублікувала у Twitter листа, який підтримали понад 100 організацій, у тому числі AFL-CIO, Американський союз поштових працівників, Міжнародне братство водіїв, MoveOn.org і Public Citizen, у якому висловлювалося проти створення фіскальної комісії. У листі йдеться: «[Ми] вважаємо підтримку боргової комісії підтримкою скорочення соціального забезпечення».

Давайте розберемося тут. Немає нікого — буквально нікого в Конгресі чи за його межами — хто б підтримував скорочення пільг для поточних бенефіціарів Medicare або Social Security. Збереження пільг для тих, хто залежить від цих програм, саме тому ми так наполегливо наполягаємо на модернізації програми. Однак будь-які зміни не вплинуть на тих, хто наразі отримує пільги або наближається до віку отримання пільг.

Фіскальні проблеми, з якими стикаються Сполучені Штати, є реальними і пригнічують нас, якщо Конгрес не знайде, що політична воля для усунення причин бюджетного дефіциту та боргу. Нам потрібно вирівняти дискусію, піти від партійного галасу та зануритися в те, що буде на горизонті, якщо Конгрес нічого не зробить.

Примітка. Усі згадані тут цифри в наступні роки є прогнозними. Прогнози, наведені в цій публікації, походять від кількох федеральних агентств, у тому числі Бюджетного управління Конгресу та Бюро перепису населення. Зважаючи на те, наскільки далеко в майбутньому діють деякі прогнози, неможливо виміряти непередбачені події, зміни в законодавстві та інші фактори. Ці непередбачені фактори можуть і матимуть вплив на прогнози. Дані, наведені в цьому дописі, надходять з різних джерел, у тому числі з довгострокового прогнозу бюджету Бюджетного управління Конгресу США та демографічного прогнозу: 2023-2053.

Борг є загрозою для Сполучених Штатів

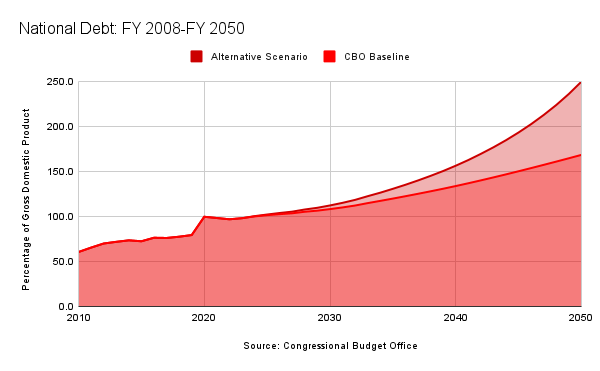

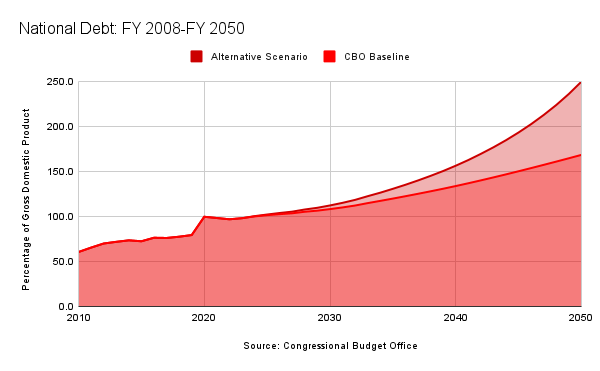

Приголомшливо думати, що ще в 2008 фінансовому році відношення боргу Сполучених Штатів до валового внутрішнього продукту (ВВП) було нижчим за 40 відсотків. Це співвідношення боргу до ВВП, безсумнівно, викликало у членів Конгресу відчуття самовдоволення, коли справа дійшла до довгострокових проблем із програмами цільових фондів. Потім прийшла фіскальна відповідь на Велику рецесію, яка включала порятунок фінансових установ, які вважалися «надто великими, щоб збанкрутувати», автовиробників і програму стимулювання, і борги почали накопичуватися. У 2017 фінансовому році борг становив 76,2 відсотка ВВП.

Чому борг має значення для ВВП? По-перше, це показник того, скільки країна по суті кладе на свою кредитну картку. Якщо країна запозичує занадто багато, рейтингові агентства, такі як Fitch, Standard and Poor’s і Moody’s, знижуватимуть кредитний рейтинг країни. Це призводить до вищих процентних ставок за запозичення, і потенційно менше інвесторів (приватних осіб, хедж-фондів, центральних банків та іноземних урядів) будуть готові купувати цінні папери, оскільки вони ставитимуть під сумнів здатність країни повернути борг і заборгованість по відсотках.

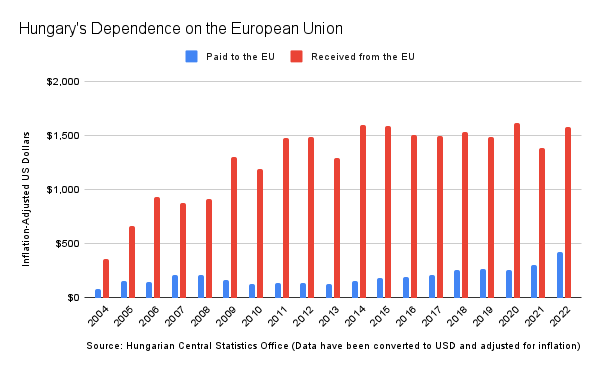

Греція, мабуть, найкращий тому приклад. У 2009 році кредитні рейтингові агенції знизили кредитний рейтинг Греції, що, оскільки країна зіткнулася з дефолтом за своїм боргом, призвело до серії заходів жорсткої економії — поєднання реформ видатків, скорочень і підвищення податків — які почалися в лютому 2010 року і закінчилися в січня 2018 р., а також значну фінансову допомогу від Європейського Союзу, європейських країн та Міжнародного валютного фонду. Співвідношення боргу Греції до ВВП перевищило 100 відсотків, коли вона почала відчувати ці проблеми. Співвідношення боргу країни до ВВП все ще неймовірно високе, але воно має низхідну траєкторію. Однак Греція, ймовірно, ще не вийшла з лісу.

Заради простору, оскільки в цій публікації є багато чого, ми не фіксуємо масштаби проблем або політичної драми та протестів, які відбулися в Греції через заходи жорсткої економії, ухвалені парламентом Греції майже вісім років.

Подібним чином наразі певна увага приділяється Італії, борг якої становить 143,7 відсотка ВВП. Хоча борг Італії був більшим, коли вона переживала суверенну боргову кризу, інші проблеми могли спричинити значні проблеми в ширшій єврозоні.

Згідно з прогнозами Бюджетного управління Конгресу (CBO), у Сполучених Штатах у 2023 фінансовому році співвідношення боргу до ВВП становило 98,2 відсотка, але довгостроковий прогноз невтішний. CBO прогнозує, що державний борг зросте зі 100,2 відсотка ВВП у 2024 фінансовому році до 180,6 відсотка у 2050 фінансовому році. За альтернативними сценаріями борг може сягати 205,4 відсотка ВВП до 250,2 відсотка ВВП, залежно від процентних ставок. або ефект витіснення приватних інвестицій.

Зараз Сполучені Штати — найбільша економіка світу — мають більшу еластичність, ніж Греція, Італія та інші країни, які зазнали або можуть зазнати кризи суверенного боргу. Ми також можемо втратити набагато більше, враховуючи, що долар є світовою резервною валютою та зростаючу співпрацю між Бразилією, Росією, Індією, Китаєм, Південною Африкою та іншими країнами. Цей економічний альянс, відомий як «БРІКС», покликаний кинути виклик G7, до якої входять Сполучені Штати. По суті, БРІКС є новою економічною загрозою, вплив якої може катапультуватися, якщо Сполучені Штати вступлять у період занепаду через нашу неспроможність вирішити свої фіскальні проблеми. Країни БРІКС раніше висловлювали ідею відмовитися від долара як світової резервної валюти.

Вважайте, що Fitch знизило кредитний рейтинг Сполучених Штатів у серпні через «очікуване погіршення фінансової ситуації протягом наступних трьох років, високий і зростаючий борговий тягар загального державного управління та ерозію управління». Іншими словами, Fitch заявило, що Конгрес не може згуртувати свої дії, щоб керувати достатньо ефективно, щоб уникнути наших фінансових проблем. Хоча Moody’s не знизило кредитний рейтинг Сполучених Штатів, агентство знизило наш фіскальний прогноз до негативного.

Інше занепокоєння викликає «тягнення боргів». Очікується, що Сполучені Штати відчують повільне економічне зростання в найближчі роки, але зростаючий борг може посилити це і без того повільне зростання. Коли борг досягає певного відсотка ВВП, це може негативно вплинути на економічне зростання. Важко сказати, де ця точка, оскільки деякі кажуть, що тягар боргу починається, коли борг досягає 77 відсотків ВВП або досягає 90 відсотків ВВП. Розмір Сполучених Штатів також може створити певну еластичність, але важко стверджувати, що зараз ми не відчуваємо певних наслідків боргового боргу.

Конгрес не ніс точної фіскальної відповідальності до Пандемія

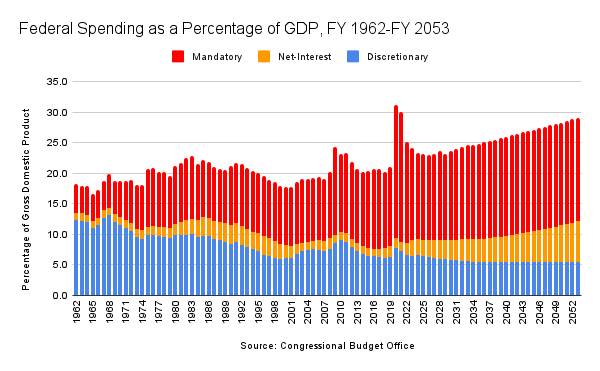

Федеральні витрати поділяються на три основні категорії: обов’язкові (також відомі як «прямі витрати»), чисті відсотки та дискреційні. Обов’язкові витрати зазвичай залежать від кількості учасників або бенефіціарів програми. Ці програми включають Medicare, Medicaid, соціальне забезпечення, програму дитячого медичного страхування, програми пенсійного забезпечення для федеральних службовців і військових, а також програми для ветеранів. Чистий відсоток – це вартість обслуговування боргу після процентного доходу, отриманого федеральним урядом.

Нарешті, є дискреційні витрати, які поділяються на оборону та необорону (або «безпеку» та «небезпеку»). Коли говорять про припинення роботи уряду або турбуються про нього, розмова йде виключно про дискреційні витрати.

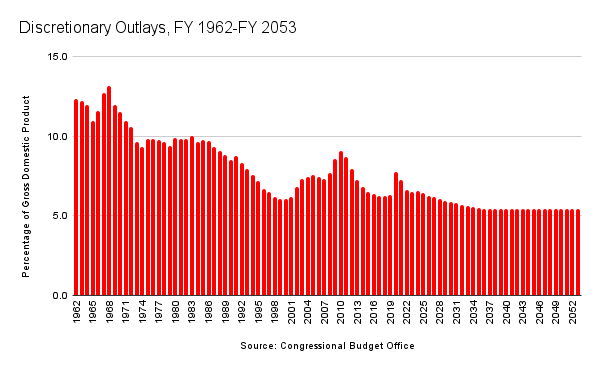

Конгрес не тільки не зробив абсолютно нічого для модернізації програм цільових фондів, таких як Social Security і Medicare, але й збільшення дискреційних витрат. була двопартійною проблемою. У 1990-х роках розділений уряд знизив дискреційні витрати до 6,0 відсотків ВВП, найнижчого рівня між 1962 і 2022 фінансовими роками.

Однак президент Джордж Буш збільшив дискреційні витрати, частково через війни в Афганістані та Іраку. Дискреційне збільшення видатків за президента Буша не обмежувалося витратами на оборону. Необоронні витрати також зросли у відсотках від ВВП, перевищивши рівень кінця 1990-х років. Крім того, президент Буш також створив нову обов’язкову програму витрат, Medicare Part D (також відому як «Медікер, що відпускається за рецептом»).

Президент Буш перебував на посаді на початку Великої рецесії та спостерігав за початком відповіді на неї фіскальної політики. Дискреційні витрати зросли ще більше за президента Барака Обами, чия власна агресивна фіскальна політика призвела на той час до найбільшого дефіциту бюджету з 1945 року, останнього року Другої світової війни. Однак знову роз’єднаний уряд, який почав діяти в січні 2011 року, почав скорочувати дискреційні витрати. Реакція фіскальної політики на COVID-19 означала збільшення дискреційних витрат, але більша частина відповіді на пандемію відбулася через обов’язкові програми.

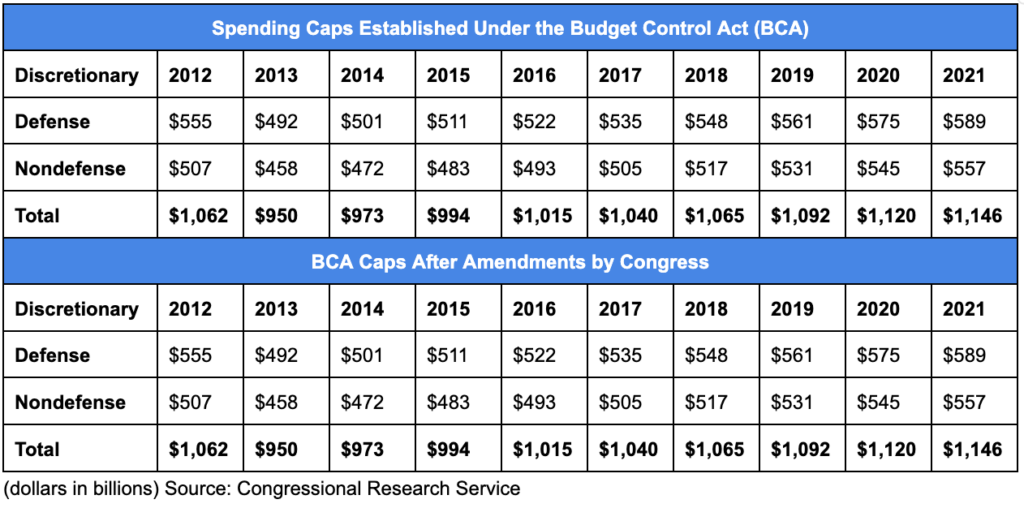

Розділений уряд приніс нам Закон про бюджетний контроль (BCA). BCA, хоч і не був ідеальним, був досягненням, оскільки він зменшив дискреційні витрати шляхом автоматичних скорочень, оскільки Конгрес не міг досягти двопартійної угоди щодо ширшого скорочення видатків. Тодішній спікер Джон Бонер (R-OH) назвав BCA одним із «кроків до вирішення наших фінансових проблем, тоді як президент Обама, який підписав BCA, пообіцяв накласти вето на будь-які спроби підірвати скорочення. Оскільки витрати на оборону були включені в скорочення, Бонер і республіканці почали нервувати і почали закликати до скасування деяких скорочень витрат. Президент Обама не наклав вето на жодне законодавство щодо скасування скорочень.

Спочатку, у грудні 2012 року, Конгрес лише відклав загрозливе скорочення видатків через Закон США про надання допомоги платникам податків. Незабаром після цього Конгрес прийняв чотири бюджети, які збільшили дискреційні рівні витрат. Ці законопроекти були Законом про двопартійний бюджет 2013 року, Законом про двопартійний бюджет 2015 року, Законом про двопартійний бюджет 2018 року та Законом про двопартійний бюджет 2019 року. Найбільше збільшення дискреційних витрат відбулося в Законі про двопартійний бюджет 2018 року та Закон про двопартійний бюджет 2019 року, обидва з яких підписав тодішній президент Дональд Трамп. Лише ці два законопроекти збільшили дискреційні витрати на 616 мільярдів доларів з 2018 фінансового року по 2021 фінансовий рік. Конгрес також використовував облікові записи, на які не поширюються обмеження витрат, щоб виділити більше грошей на оборону.

Слід зазначити, що навіть незважаючи на збільшення, збільшення дискреційних витрат під час адміністрації Трампа було стабільним щодо ВВП між 2018 і 2019 фінансовими роками. Значне збільшення дискреційних витрат відбулося, коли Конгрес відреагував на пандемію COVID-19, коли дискреційні витрати підскочили з 6,3 відсотка ВВП у 2019 фінансовому році до 7,7 відсотка у 2020 фінансовому році. Навіть сьогодні дискреційні витрати все ще вищі відносно ВВП на рівні 6,5 відсотка у 2023 фінансовому році, ніж у 2019 фінансовому році.

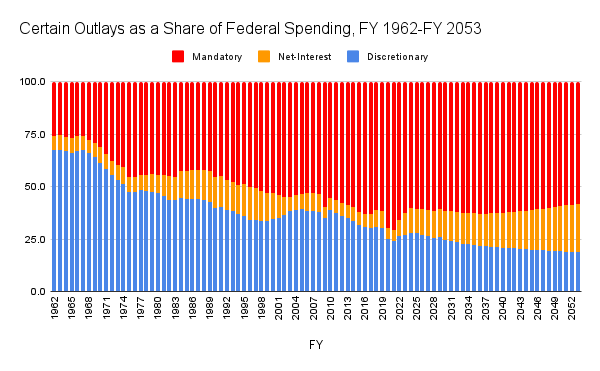

Дискреційні витрати мають бути частиною рівняння, коли йдеться про реформування видатків, але в 2023 фінансовому році дискреційні витрати становили лише 27 відсотків усіх федеральних витрат. Більшість членів Конгресу ігнорують решту 73 відсотків федеральних витрат.

Скорочення самостійних дискреційних витрат не вирішить проблему

Консерватори в Конгресі витратили значну кількість часу на скорочення видатків у законопроектах про асигнування на 2024 фінансовий рік. Загалом консерватори були проти Закону про фіскальну відповідальність (FRA), який призупинив ліміт боргу в обмін на обмеження дискреційних витрат.

FRA скорочує дискреційні витрати на 170 мільярдів доларів між 2023 і 2024 фінансовим роками та приблизно на 715 мільярдів доларів з 2024 по 2029 фінансовий рік. Враховуючи економію на виплаті відсотків для фінансування боргу, прогнозується, що дефіцит зменшиться на 1,523 трильйона доларів протягом десяти років. Скорочення дискреційних витрат також є важливим, оскільки вони знижують базовий рівень дискреційних витрат.

Тепер ці прогнозовані скорочення дискреційних витрат і відповідного боргу мають деякі застереження. По-перше, Конгрес має дотримуватися обмежень, щоб уникнути повторення BCA. В іншому випадку економія буде поступово зменшуватися. BCA все ще призвів до менших витрат, ніж прогнозувалося до його ухвалення, але заощадження були обмежені, перш ніж були повністю знищені через фіскальну відповідь на пандемію.

По-друге, хоча FRA скорочує сукупний дефіцит бюджету на 1,523 дол. трильйонів протягом десяти років, з 2024 по 2033 фінансовий рік, дефіцит все ще становитиме майже 18,8 трильйона доларів за цей період. Сукупний дефіцит бюджету до FRA за те ж десятирічне вікно прогнозувався на рівні 20,314 трильйона доларів.

По-третє, дискреційні витрати становлять 27 відсотків усіх федеральних витрат. Це менша частка, ніж у 2019 фінансовому році до пандемії, коли вона становила 30 відсотків. Середні дискреційні витрати з 2001 по 2022 фінансовий рік становили 34 відсотки всіх федеральних витрат.

Слід визнати, що це невдалий показник протягом багатьох років, коли Конгрес забезпечував фіскальну відповідь на рецесію, оскільки обов’язкові витрати зазвичай збільшуються, таким чином знижуючи дискреційні витрати в їхній загальній частці федеральних витрат. Дискреційні витрати по відношенню до ВВП є кращим показником.

Нарешті навіть до FRA, CBO прогнозував, що дискреційні витрати у відсотках від ВВП знизяться з 6,5 відсотка у 2023 фінансовому році до 5,6 відсотка у 2033 фінансовому році. За прогнозами, ця низхідна траєкторія триватиме й після 2033 фінансового року.

Чому більшість консерваторів зосереджуються на дискреційних витратах? Оскільки обов’язкові видатки та чисті відсоткові витрати працюють на автопілоті та зростають на основі зобов’язань, ці дві категорії федеральних витрат відокремлені від процесу асигнувань, який охоплює дискреційні витрати. Коли ви чуєте, що Конгрес розглядає бюджет або обговорює один із 12 законопроектів про асигнування, це є дискреційними витратами.

Щоб було зрозуміло, дискреційні витрати в реальному доларовому еквіваленті не є незначною сумою. У 2023 фінансовому році дискреційні витрати склали близько 1,712 трильйона доларів. Це сума, яка майже така ж велика, як весь ВВП Росії та Мексики, і вона більша, ніж економіки Австралії, Іспанії та Саудівської Аравії. Якби це була економіка країни, дискреційні витрати були б на 13-му чи 14-му місці, або попереду, або відразу після Південної Кореї, економіка якої становить 1,71 трильйона доларів. Але знову ж таки, дискреційні витрати становили 27 відсотків від 6,354 трильйонів доларів федеральних витрат.

Законопроекти про 12 асигнувань стали зручним місцем для надсилання полів обох сторін до своєї бази. Останніми роками це означає або включення формулювання гострих культурних чи соціальних питань до основного законодавчого тексту законопроекту про асигнування, або пропонування поправки для включення такого формулювання до законопроекту про асигнування. Навіть якщо член знає, що його або її поправка не стане законом, потенціал для привернення уваги або сприйняття боротьби є привабливим.

Процес асигнування також є більш привабливим для членів, оскільки розглядає рушії бюджетний дефіцит і заборгованість — програми трастових фондів і відсотки за боргом — є політично складним і ризикованим, якщо немає двопартійної підтримки з боку Конгресу та ззовні.

Програми трастового фонду загрожують автоматичним скороченням, якщо не Конгрес модернізує їх

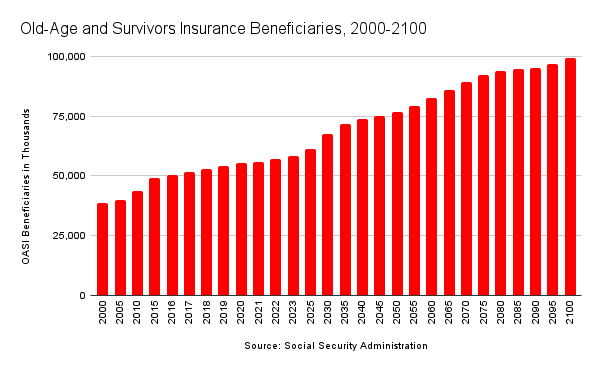

Одним із найдивніших аспектів листа, опублікованого Social Security Works і підписаного понад 100 прогресивними групами, є твердження про те, що вони «вважають підтримку боргової комісії підтримкою скорочення соціального страхування». Нездатність модернізувати соціальне забезпечення гарантує скорочення виплат. Ми знаємо про це, оскільки Рада опікунів Страхування по старості та втрати годувальника та Федерального трастового страхування на випадок інвалідності каже нам, що саме цього ми можемо очікувати.

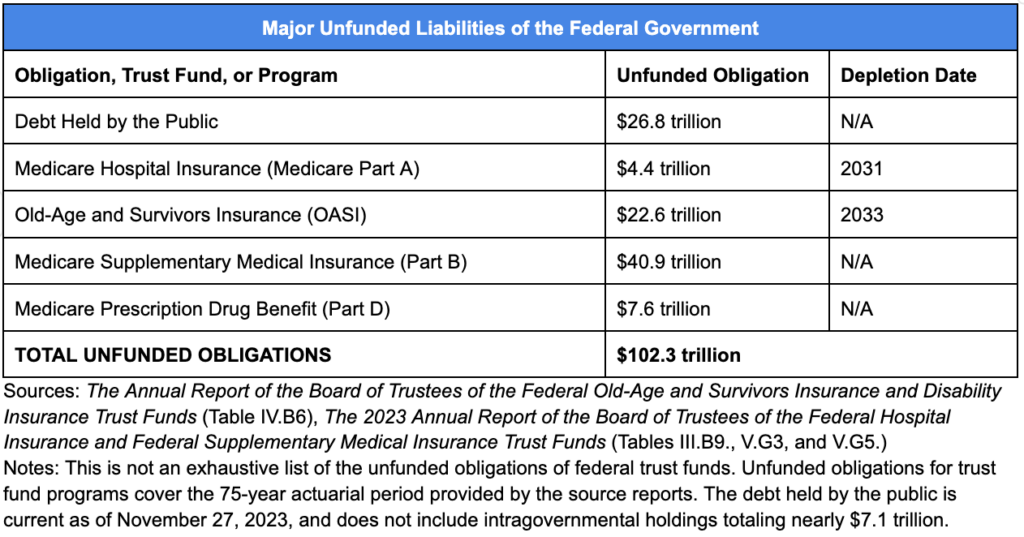

Правління публікує щорічний звіт із детальним описом фінансів Цільового фонду Страхування по старості та втраті годувальника (OASI) і Федерального Цільового фонду страхування на випадок інвалідності. Звіт надає нам довгострокові прогнози на 75-річне вікно та ще довший прогноз для «нескінченного горизонту». Останній звіт, опублікований на початку цього року, містить жахливе попередження. У звіті зазначається: «Якщо розглядати окремо, резерви Цільового фонду OASI вичерпаються в 2033 році, на рік раніше, ніж прогнозувалося в минулорічному звіті[.]»

Що станеться, коли цільовий фонд OASI вичерпається? Що ж, якщо Конгрес нічого не зробить, Цільовий фонд OASI зможе виплатити лише 77 відсотків запланованих виплат. Таким чином, бенефіціари програми побачать негайне скорочення виплат, тому Рада директорів трастового фонду OASI «рекомендує законодавцям своєчасно усунути прогнозовані недоліки трастового фонду, щоб поступово вводити необхідні зміни і дайте працівникам і бенефіціарам час адаптуватися до них».

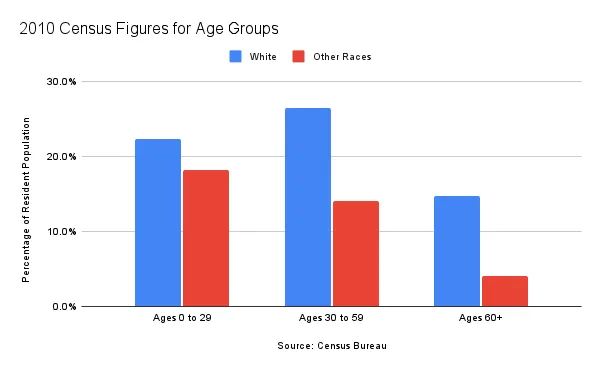

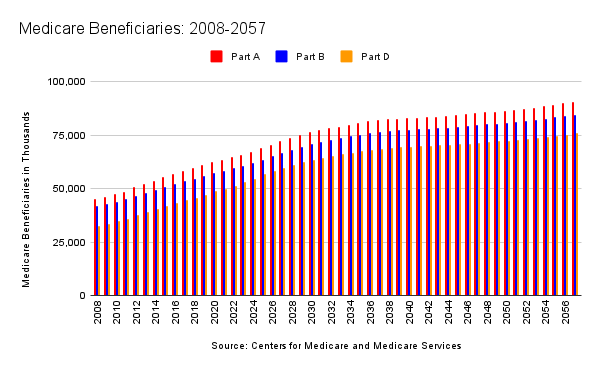

Зростання медичної допомоги та соціального забезпечення здебільшого спричинене виходом на пенсію людей, які живуть у період бебі-буму. У 2010 році майже 48 мільйонів людей були зареєстровані в програмах Medicare і майже 44 мільйони отримали пільги OASI. У 2023 році понад 66 мільйонів людей були зареєстровані в програмах Medicare, а понад 58 мільйонів отримали пільги OASI. Ці цифри продовжуватимуть зростати. Прогнозується, що у 2034 році кількість бенефіціарів Medicare перевищить 80 мільйонів, а у 2056 році – 90 мільйонів.

Бенефіціари OASI перевищать 70 мільйонів початок – середина 2030-х років. Підкреслюючи занепокоєння щодо швидкого зростання програм, які терміново потребують модернізації, є кількість працівників, які беруть участь у цих програмах.

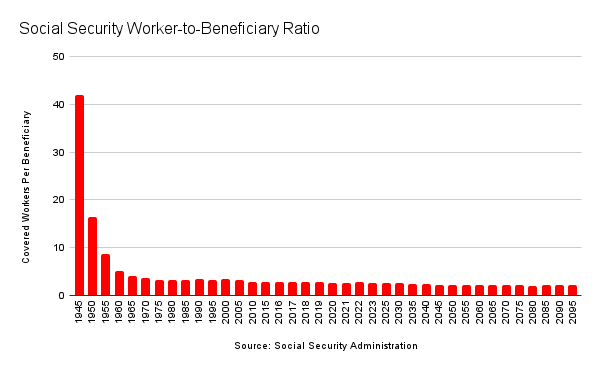

Співвідношення працюючих до бенефіціарів для соціального забезпечення знизилося з 4 працівників на бенефіціара до 2,7 у 2023 році. Кількість працівників на одного бенефіціара впаде до 2,3 у 2035 році. Ми обговоримо основне занепокоєння щодо нестачі працівників пізніше.< /p>

Конгрес також міг би виручити Цільовий фонд OASI шляхом загальних перерахувань доходів, подібно до того, як цільові фонди були створені, щоб компенсувати втрачений дохід, спричинений тимчасовим зниженням податку на заробітну плату в 2011 році. Розділ. 101(e) Закону про роботу в США від 2011 року дозволив перекази коштів до цільових фондів соціального страхування для покриття втрачених доходів. Однак це не вирішило б структурних проблем, пов’язаних із програмою, спочатку розробленою в 1930-х роках і востаннє зміненою 40 років тому, коли Конгрес зіткнувся з подібною кризою.

Загроза неплатоспроможності не обмежується трастовим фондом OASI. Цільовий фонд страхування лікарень Medicare (Medicare Part A) загрожує банкрутством навіть раніше, ніж OASI. Згідно з останніми прогнозами, цільовий фонд лікарняного страхування буде вичерпаний у 2031 році, після чого цільовий фонд зможе виплачувати лише 89 відсотків запланованих виплат. Частина A — це єдина частина Medicare, яка фінансується за рахунок податків. Частини B і D в основному фінансуються за рахунок трансфертів із загального фонду Казначейства та премій.

Зростання Medicare і Social Security, до речі, є однією з причин, чому дискреційні витрати з часом поступово скорочуються. Поверніться до 1983 фінансового року. Це був останній раз, коли дискреційні витрати досягли 10 відсотків ВВП. Президент Рональд Рейган дозволив демократам Конгресу збільшити внутрішні витрати разом з демократами Конгресу, щоб отримати бажане збільшення витрат на оборону. Обов’язкові витрати, включно з видатками на медичне забезпечення та соціальне забезпечення, становили в середньому 9,4 відсотка ВВП між 1981 і 1990 фінансовими роками. Обов’язкові витрати у 2024 фінансовому році, за прогнозами, становитимуть 14,3 відсотка ВВП. Очікується, що у 2033 році обов’язкові збори зростуть до 15,5 відсотка ВВП. За прогнозами CBO, обов’язкові витрати досягнуть 16,8 відсотка ВВП у 2050 фінансовому році.

За прогнозами, загальні федеральні витрати по відношенню до ВВП досягнуть 28,3 відсотка ВВП у 2050 фінансовому році та 29,1 відсотка у 2053 фінансовому році. Залежно від певних факторів CBO прогнозує, що загальні федеральні витрати у відсотках від ВВП можуть досягати 37,7 відсотка. З 1962 фінансового року до 2021 фінансового року федеральні витрати становили в середньому 20,4 відсотка ВВП, а доходи – 17,3 відсотка. Середній дефіцит бюджету становив 3,1 відсотка ВВП.

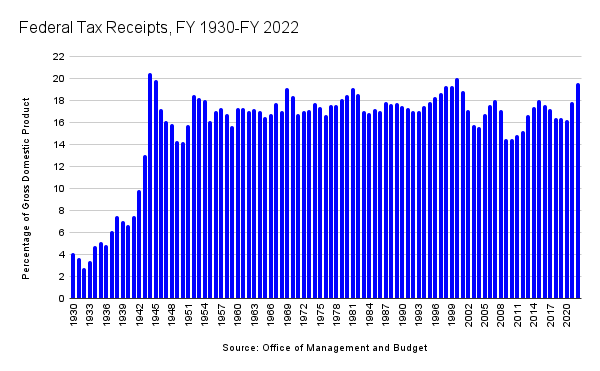

До цього моменту доходи не згадувалися, оскільки а) існує надмірна залежність від доходів як відповідь на дефіцит федерального бюджету, б) доходи мають тенденцію до зростання, і в) очікується, що тенденція до зростання доходів продовжиться. Дехто висував ідею більш прогресивної системи податку на доходи фізичних осіб, стверджуючи, що в минулому в Сполучених Штатах найвищі граничні ставки податку на доходи фізичних осіб перевищували 90 відсотків. Для контексту, найвища гранична ставка податку на прибуток сьогодні становить 37 відсотків.

У нашій історії Сполучені Штати справді мали найвищі граничні ставки податку на прибуток, що перевищували 90 відсотків, але доходи у відсотках від ВВП ніколи не перевищували 20,5 відсотка ВВП, і це сталося в 1944 фінансовому році під час Другої світової війни. Хоча найвища гранична ставка податку на той час становила 94 відсотки, потрібно було заробити 200 000 доларів США в номінальному вираженні (3,3 мільйона доларів у 2022 році). Найнижча ставка граничного податку становила 23 відсотки на доходи менше 2000 доларів США (або менше 33 265 доларів США). у 2022 році). Якщо максимальні граничні ставки були такими високими, чому доходи не були більшими? Що ж, ухилення від сплати податків є однією з причин, але інші включають податкові відрахування та звільнення. Одним із побічних ефектів безпрецедентного економічного втручання 1930-х і 1940-х років стало створення фінансованого роботодавцем медичного страхування, яке не підлягало оподаткуванню.

Шість із десяти найбільших доходів, виміряних ВВП, відбулися з 1997 фінансового року. Чотири з цих років були 1997 фінансового року, 1998 фінансового року, 1999 фінансового року та 2000 фінансового року. На той час найвища гранична ставка податку на прибуток становила 39,6 відсотка. Річне економічне зростання за ці чотири фінансові роки перевищило 4 відсотки. Президент Білл Клінтон і контрольований республіканцями Конгрес також збалансували бюджет у кожному з цих фінансових років. Незважаючи на гіркоту з приводу імпічменту, Сполучені Штати спостерігали високе економічне зростання та чотири з десяти років із найбільшими доходами, виміряними ВВП, за всю їх історію. Справа в тому, що високі податкові ставки не обов’язково призводять до значних надходжень для федерального уряду. Однак не всі податки однакові. Деякі податки гірші за інші. Після податкових пільг і відрахувань у 2019 році 42 відсотки американців не платили податку на прибуток або перебували на території негативних податків на прибуток. Однак податок із заробітної плати є регресивним, оскільки його сплачують усі, хто працює, незалежно від доходу.

Дивлячись на прогнози CBO, прогнозується зростання доходів. Кілька років у майбутньому потрапить до першої десятки, якщо прогнози виявляться точними. Проте доходи, зростаючи відносно ВВП, не встигають за темпами зростання витрат на медичну допомогу та соціальне забезпечення. Модернізація цих програм із захистом поточних бенефіціарів і тих, хто стане бенефіціарами протягом розумного періоду часу, скажімо, наступних п’яти років, є єдиним реальним варіантом.

Деякі консерватори, включно з принаймні одним кандидатом у президенти від Республіканської партії, висловили думку, що щорічне економічне зростання вище 3 відсотків вирішить фінансові проблеми Сполучених Штатів. Річне економічне зростання понад 3 відсотки було б бажаною подією. На жаль, щорічне зростання ВВП на 3 відсотки або вище стало дедалі рідкісним явищем. До 2021 року, коли річне економічне зростання досягло 5,8 відсотка, останнім роком, коли Сполучені Штати спостерігали річне зростання ВВП понад 3 відсотки, був 2005 рік. Майте на увазі, що з 2017 по 2019 роки відбулася безпрецедентна дерегуляція та значне зниження податків на доходи фізичних осіб і компаній. Навіть за такої політики сприяння зростанню річне економічне зростання не перевищувало 2,9 відсотка. Витрати також були набагато нижчими відносно ВВП, ніж сьогодні.

Ми повинні максимізувати економічне зростання, наскільки це можливо. Однак річне економічне зростання вище 3 відсотків не наблизиться до вирішення фіскальних проблем, з якими стикаються Сполучені Штати. Ті, хто стверджує протилежне, відверто кажучи, нечесні.

Відсотки за борг стрімко зростають

До пандемії витрати на програми трастових фондів були основними найшвидше зростаючий аспект федеральних витрат. Через підвищення процентних ставок і дедалі більшу залежність від боргу для покриття федеральних витрат, витрати на чисті відсотки випередили програми трастових фондів. Ця залежність від боргу для покриття видатків викликає занепокоєння, набагато більше, ніж федеральні витрати.

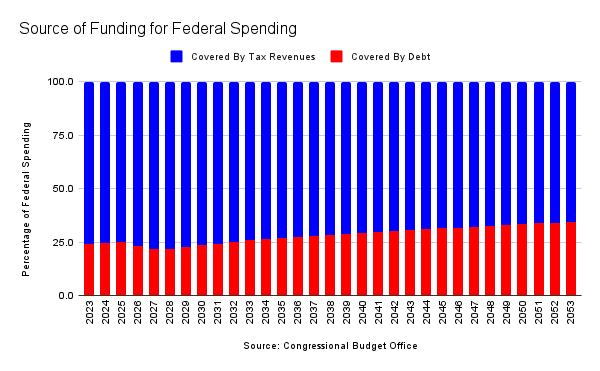

У 2023 фінансовому році федеральний уряд зібрав достатньо доходів, щоб покрити 76 відсотків федеральних витрат. Ще в 2015 фінансовому році 88 відсотків доходів покривали федеральні витрати. На жаль, президенти обох партій, а також демократи та республіканці в Конгресі були менше стурбовані розвитком кредитної картки Сполучених Штатів. З часом доходи, хоч і вищі, ніж в останні роки, не встигають за зростанням витрат. Доходи покриють ще меншу частку витрат, знизившись приблизно до 71 відсотка у 2040 фінансовому році та 65,5 відсотка у 2053 фінансовому році.

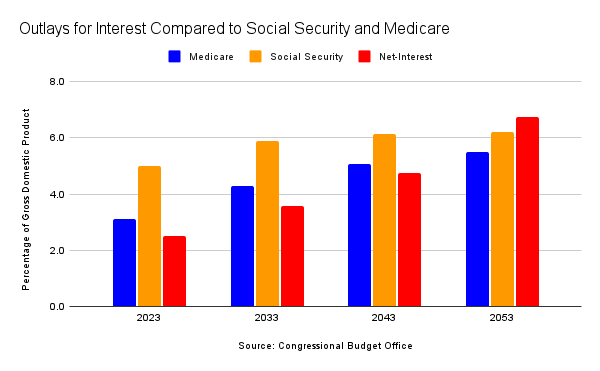

Витрати на чисті відсотки за боргом залишалися нижче 2 відсотків ВВП між 2002 і 2022 фінансовими роками, але підвищення процентних ставок для боротьби з інфляцією призвело до відповідного збільшення прогнозованих витрат на чисті відсотки. Витрати на чисті відсотки, ймовірно, перевищать дискреційні витрати на оборону протягом наступних десяти років і перевищать загальні дискреційні витрати в 2047 фінансовому році. З часом, виходячи з поточних прогнозів, витрати на чисті відсотки перевищать витрати на Medicare у 2046 фінансовому році та соціальне забезпечення у 2051 фінансовому році. .

У 2015 фінансовому році витрати на чисті відсотки становили 6 відсотків федеральних витрат. Зростання федеральних витрат, спричинене програмами цільових фондів, почало збільшувати цю частку до 7,6 відсотка в 2022 фінансовому році. Тривале зростання федеральних витрат, більш швидке, ніж в останні роки, і підвищення процентних ставок різко збільшать частку федеральних витрати на чисті відсотки з 10,5 відсотка у 2023 фінансовому році до 14,4 відсотка у 2033 фінансовому році. У 2053 фінансовому році частка федеральних витрат на чисті відсотки, за прогнозами, досягне 23,2 відсотка.

Важливим застереженням є те, що процентні ставки також можуть відрізнятися від поточних прогнозів. Якщо, наприклад, головні кредитні агентства й надалі знижуватимуть кредитний рейтинг Сполучених Штатів, процентні ставки за цінними паперами казначейства для фінансування нових боргів можуть зрости, щоб зробити їх привабливими для інвесторів. Тим часом, у міру погашення існуючих цінних паперів існуючий борг буде переведений на нові цінні папери казначейства за вищими ставками. Пролонгація існуючого боргу включена в поточні прогнози.

Вищі відсоткові ставки для фінансування боргу можуть здатися надзвичайно нудними, але є мікроекономічний ефект, який має нас хвилювати. Оскільки федеральний уряд продає ці цінні папери для фінансування боргу, він знаходиться в прямій конкуренції за капітал з підприємствами та окремими особами. Казначейські цінні папери зазвичай вважаються безпечною інвестицією.

У часи економічної невизначеності інвестори будуть більш охоче купувати цінні папери казначейства. Це витіснить приватні інвестиції, залишивши менше капіталу для позичальників. Менше капіталу на приватному ринку означає менше інвестицій у бізнес, що призводить до нижчого економічного зростання, стагнації доходів працівників і менших можливостей для тих, хто шукає роботу. Це також означає вищі відсоткові ставки за автомобілі та будинки, таким чином знижуючи попит, оскільки вартість фінансування зробить такі покупки недоступними. У жовтні прибутковість (відсоткова ставка) 10-річних казначейських цінних паперів досягла 4,98 відсотка на момент закриття. Хоча прибутковість впала до 4,32, сьогодні прибутковість 10-річних облігацій вища, ніж будь-коли за останні п’ять років. Підкреслюючи вплив, який може мати прибутковість казначейства, іпотечні ставки досягли 8 відсотків у той же час.

Опір модернізації програм трастових фондів, таких як Medicare і Social Security, і нездатність сісти за стіл для обговорення шляхів щоб зробити ці програми сталими, це сприяє неминучій кризі суверенного боргу, яка призведе до ще менш стабільних Сполучених Штатів. Це також серйозно гальмуватиме реагування на нові заходи національної безпеки та внутрішньої політики на події, які можуть розгортатися.

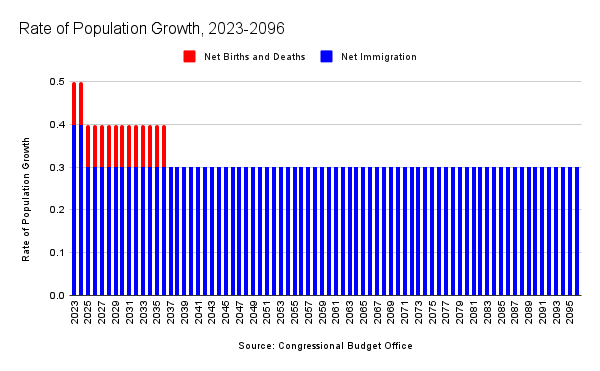

Американське суспільство старіє і в майбутньому матиме менше працівників

Виходячи з поточних прогнозів зростання населення, у 2043 році в Сполучених Штатах буде більше смертей, ніж народжених. З цього моменту зростання населення відбуватиметься лише за рахунок чистої імміграції. Це реальність. Зростання населення сповільнилося протягом десятиліть через зниження народжуваності. Це загальна тема для країн світу, включно з промислово розвиненими країнами. Деякі країни розробили політику, яка передбачає фінансові стимули для народження дітей, але поки що безрезультатно.

То чому це має значення? Що ж, це має значення переважно тому, що уповільнення темпів зростання населення має економічні наслідки. Менше працівників означає менше людей, які роблять внесок в економіку, що означає менший економічний результат. Менше працівників також означає, що менше людей сплачують податки, зокрема внески до трастового фонду OASI та трастового фонду лікарняного страхування.

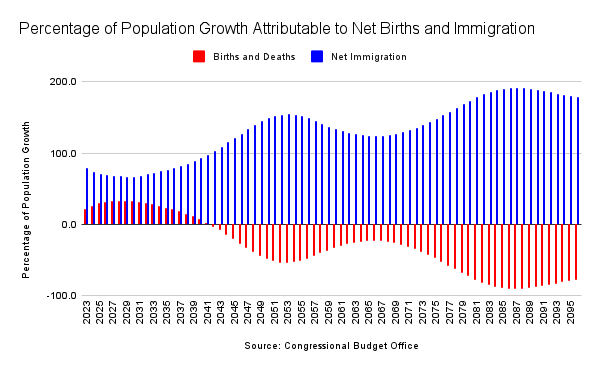

Згідно з прогнозами CBO, у 2042 році в Сполучених Штатах буде стільки народжених, скільки й смертей. З цього моменту зростання населення відбуватиметься виключно за рахунок чистої імміграції.

Дивлячись на це з іншого боку, враховуючи смертність і народжуваність, щоб створити категорію «чистої народжуваності та смертності». Ви отримаєте більш чітке уявлення про суть. Знову ж таки, це повільне зростання населення, і це повністю зумовлено чистою імміграцією у 2042 році та пізніше.

І ви можете подивіться відсоток зростання за рахунок народжуваності та імміграції за роками до 2096 року.

Незважаючи на те, що населення Сполучених Штатів зростатиме, хоча й повільними темпами, очікується, що протягом наступних 30 років відбудеться прогнозована зміна вікової демографії. У 2023 році, наприклад, 51,5 відсотка населення були віком до 39 років. Однак у 2033 році прогнозується, що цей показник знизиться до 49,1 відсотка. У 2053 році прогнозується, що 46,3 відсотка населення будуть у віці 39 років і молодше. Водночас очікується, що населення віком 60 років і старше зросте з 23,8 відсотка у 2023 році до 28,5 відсотка у 2053 році. Зростання населення старше 60 років створить навантаження на програми соціального страхування, такі як Medicare і Social Security, якщо тільки ці програми модернізовано, щоб підтримувати приплив бенефіціарів.

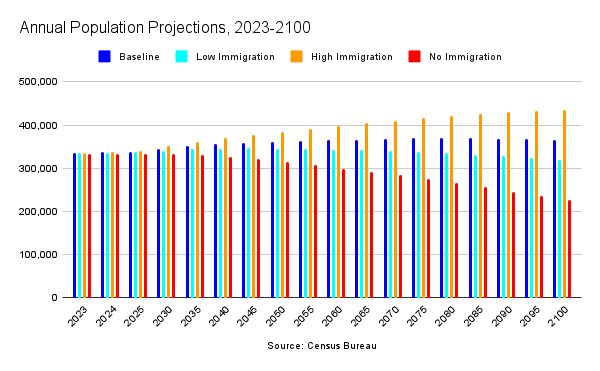

Ці прогнози в основному базуються на поточному рівні зростання імміграції. Це може змінитися, якщо Конгрес змінить імміграційну політику. Дебати щодо імміграції в Конгресі тривають, і більшість з них зосереджена на безпеці кордонів. На жаль, зростання рестрикціонізму зробило консенсус щодо модернізації імміграційного законодавства Сполучених Штатів практично неможливим. Проте ми маємо уявлення про те, чого очікувати за певних сценаріїв.

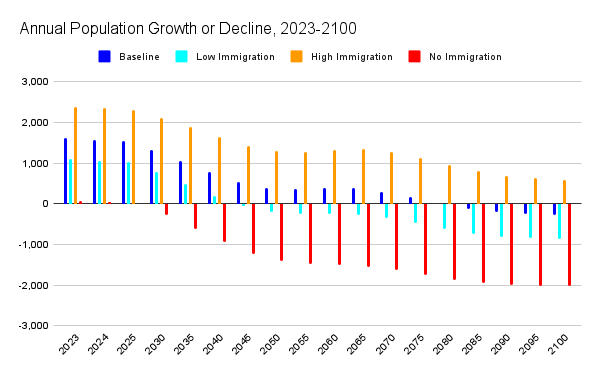

На даний момент згідно з базовими прогнозами населення Сполучених Штатів продовжуватиме зростати до 2080 року. З 2081 по 2100 рік чисельність населення зменшуватиметься. Якби імміграція була повністю припинена, скорочення населення почалося б у 2025 році. Так, у 2025 році. Якщо імміграція була скорочена до низьких рівнів, зниження зростання населення почалося б у 2044 році. Однак, якби Сполучені Штати максимізували імміграцію, не було б не буде жодного зниження зростання населення.

Висновок< /strong>

Якщо Конгрес створить фіскальну комісію, це буде лише один крок. Ми вже проходили цей шлях через Національну комісію з фіскальної відповідальності та реформ («Сімпсона-Боулза»), засновану в 2010 році президентом Обамою, і Об’єднаний спеціальний комітет Конгресу зі скорочення дефіциту, створений у 2011 році Законом про бюджетний контроль (так (так званий «Суперкомітет»). Сімпсон-Боулз запропонував значні витрати та податкові реформи, але Конгрес ніколи не обговорював ці рекомендації. Суперкомітет не зміг домовитися про реформи.

Коротше кажучи, результат, який дає рекомендації щодо вирішення серйозних фіскальних проблем, з якими стикаються Сполучені Штати — структурний, довгостроковий дефіцит і тривожне зростання частки державного боргу — не гарантований. Немає гарантії, що будь-які рекомендації пройдуть Конгрес, але потрібно докласти зусиль. Це необхідність. Занадто багато років кидання в дорогу привели нас до цього моменту. Це було передбачено, але Конгрес майже завжди обирає політичну доцільність, за кількома винятками.

Зважаючи на цю реальність, кожен член Конгресу — як поточні, так і колишні члени — усвідомлював фінансові реалії, з якими зараз мають зіткнутися Сполучені Штати. Ми досягли того моменту, коли Конгрес більше не може кидати гроші. У нас закінчилася дорога. Цей процес буде нелегким. Пріоритетом має бути збереження пільг для нинішніх бенефіціарів, а також тих, хто незабаром вийде на пенсію. Однак ми маємо усвідомити, що програми трастових фондів нежиттєздатні, і почати визначати шляхи вирішення проблеми неминучого вичерпання програм трастових фондів.

Очевидно, це легше сказати, ніж зробити. В епоху гіперпартійності існують значні стимули підтримувати розкол американців за партійними та ідеологічними ознаками. Маргінальним членам обох партій важко потрапити на камеру або зібрати гроші, якщо в Конгресі є консенсус. Проте обслуговування маргіналів не вирішить фінансових проблем, з якими стикаються Сполучені Штати. Рішення для того, щоб вивести Сполучені Штати на фіскально стабільний шлях, мають бути двопартійними та ґрунтуватися на консенсусі, щоб мати довіру американської громадськості.

Як уже згадувалося, економіка Сполучених Штатів має більшу еластичність, ніж економіка Греції, Італія та інші країни, які зіткнулися з кризою державного боргу, але ця еластичність має межу. Коли цей ліміт буде досягнуто, американці переживуть серйозну суверенну боргову кризу, якої можна було б уникнути, якби Конгрес виконав свою роботу.

Кожен день, який проходить повз нас без жодних дій, є днем, який наближає нас до банкрутства. .